マイホーム購入のきっかけやタイミングや必要な準備とは?マイホーム購入での失敗談も紹介

目次

人生の中で最も大きな買い物の1つといえるマイホームの購入。

多くの方は住宅ローンを長い期間組んで購入しています。

そのようにしてマイホームを購入するに至ったきっかけとはどのようなものなのでしょうか。

何かきっかけがあったのか、人生のどのようなタイミングだったのか、また、必要な準備とはどのようなものなのかを掘り下げてみました。

さらに、マイホームを購入した人の失敗談も紹介します。

マイホーム購入のきっかけ

先述のとおり、マイホームの購入には大きなきっかけがあると思われます。

実際に購入した人はどのようなきっかけがあったのでしょうか。

子どもの成長

まずNo.1として挙げられるのが『子どもの成長』です。

子どもが少ない・小さいうちは賃貸住宅で充分間に合っていたけれど、子どもが成長するにつれ部屋数が足りなくなった・手狭さを感じる、といった問題が生じてきます。

そこで、今よりも広い賃貸住宅を検討しますが、部屋の広さが広くなるほど、また、部屋数が多くなるほど賃料は高くなるのが一般的です。

そこで、マイホームを購入して月々返済していく住宅ローン額と家賃を比べた結果、マイホームの購入に至る場合が多いようです。

二世帯同居の解消・開始

次に多いきっかけが『二世帯同居の解消・開始』です。

その中でも二世帯同居の解消は近年、非常に増えているようです。

同居解消する方の多くは親子の不仲です。

また逆に、親との同居のために住宅を購入するというパターンもあるようです。

完全二世帯住宅だと親世帯と子世帯がほとんど干渉せずに生活することも可能となります。

高齢の親が心配だから近くで様子が見たい、けれど生活リズムが違うために一緒に生活するのは難しい…と考える子世帯にとって、完全二世帯住宅はぴったりな住まいと言えます。

周囲のすすめ

親戚や友達からすすめられたから、といった理由も少なくありません。

親からすすめられた、マイホームを購入した友達から話を聞いてその気になったなど、周りからの影響も小さくないようですね。

マイホーム購入のタイミング

マイホームを購入した人は、人生におけるどのようなタイミングで購入しているのでしょうか。

年齢

年齢から見た家を買うタイミングは、30代後半~40代前半が多いようです。

令和2年発表の最新統計データによると、はじめて家を購入した人で最も多いのは年齢が30代のタイミング。

平均年齢は家の種類によって異なり、分譲戸建住宅が一番低く36.8歳、中古マンションが一番高く44.8歳となっています。

家を購入する際には住宅ローンを組むのが一般的。

住宅ローンの条件は銀行によって異なりますが、多くの銀行で住宅ローンを組めるのは20歳以上65歳未満となり、80歳までに完済となっています。

住宅ローンを借りられる最長期間は35年が一般的です。

ということは、45歳まで にローンを組まないと80歳での完済ができなくなり、借り入れ期間は短くなり毎月の返済額は大きくなってしまうということです。

こういったことから、住宅ローンを組む人の年齢もマイホーム購入のタイミングといえます。

子育てのタイミング

子どもの進学のタイミングで購入した、というのもよく聞く話ですね。

保育園や幼稚園の入園、小学校などへの入学のタイミングで、学区や通園の都合から引っ越しを考え、そしてマイホームの購入に至るというパターンが多いようです。

自己資金が貯まった

貯金額から見た家を買うタイミングは、貯金額1500万円前後が目安といえます。

家の購入を検討している人に対する調査の結果によると、4人に1人が1,500万円以上貯金してから家を買いたいと考えているようです。

参照:不動産売却・査定の情報サイト『すまいうる』家の売却実態調査

また、実際にはじめて家を買った人の自己資金(=頭金)がいくらか見てみると、1,000万円前後であることが分かります。

具体的には、家の種類によって異なり、分譲戸建てが一番低く713万円、分譲マンションが一番高く1261万円となっています。

そのため、単純に差し引きすると頭金を用意して購入しても、500万円ほどの貯金額が手元に残るタイミングで家の購入を決めている方が多いと言えます。

ただし、適切な貯金額があったとしても家を買う人の中には「得する人」と「損する人」がいます。

その違いは、それぞれの物件価格だけではなく市場全体の価格を見極めて家の買い時を見極められるかどうかです。

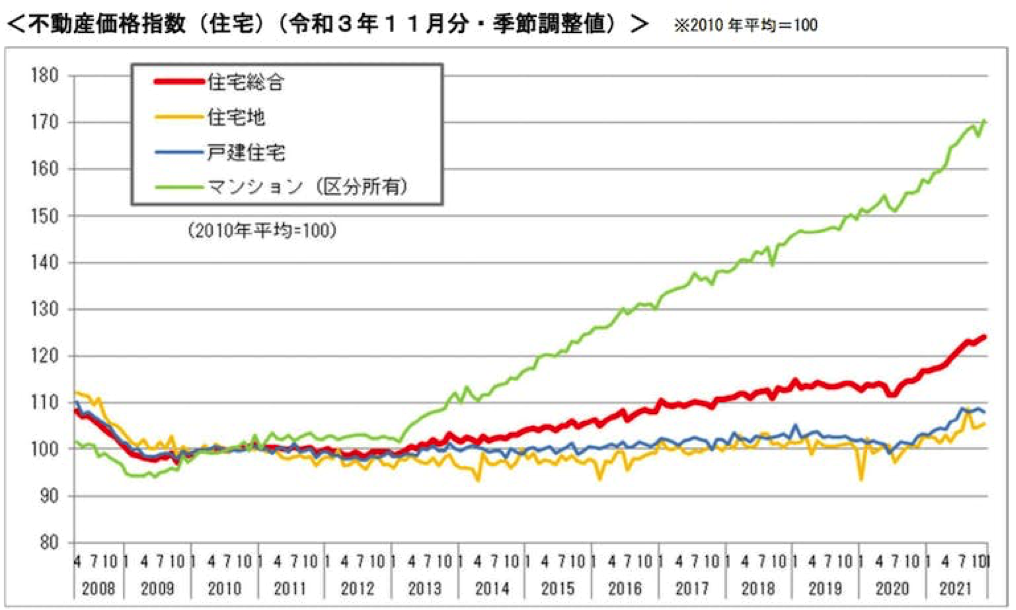

国土交通省が公表している、全国の不動産価格指数を見てみると2013年以降マンションの価格だけが高騰していることがわかります。

また、微増ではありますが戸建て住宅も価格がコロナ禍以降上がってきています。

住宅の不動産価格指数(令和3年11月分)

(出典:令和4年2月28日公表 国土交通省「不動産価格指数」)

また、みずほ総合研究所『日本経済は五輪ロスに陥るのか』によると、過去開催されたオリンピックの内の7大会中4大会でGDPの成長率が停滞しており、コロナの影響が後押ししていることを考えると東京オリンピックが終わったまさに今が一時的に下がっているタイミングです。

したがって、今後もマンション価格を中心に不動産価格は上がっていくことが予想されるため、特にマンションを中心に家探しをしている人は東京オリンピック直後で価格が落ち着いた今がまさに家を買うタイミングと考えてよいでしょう。

マイホーム購入のために準備すること

漠然とマイホームが欲しいな、と考えているだけではマイホームは手に入りません。

家の外観や間取り、資金計画、メーカー選びや性能など、考えることはたくさんありそうです。実際に購入した人は、どのような準備をしていたのでしょうか。

お金の知識をつける

住宅の購入は、大きなお金が伴う買い物です。マイホームの購入とお金の関係は切っても切れません。

- 世帯収入に見合った家の価格は?

- 予算内で希望を実現できるのか?

- 頭金はどれくらい必要なの?

- 住宅ローンで借りられるのはいくら?

- そもそも住宅ローンは通るの?

などなど、マイホーム購入を意識し始めると、これまで気にも止めなかったことが頭をよぎります。

とはいえ慣れない家づくりでは、何から手を付けるべきか分からないもの。

マイホームの購入では様々なタイミングで支払いが発生します。

費用の多くは住宅ローンで充填可能とはいえ、自己資金(現金)の準備は必要です。

マイホーム購入時に現金の準備が必要となる費用をまとめてみました。

- 頭金(手付金・契約金・住宅ローン)

- 各種税金(不動産取得税・固定資産税・都市計画税 など)

- 登記費用(移転・表示・保存・抵当権設定 など)

- 保険費用(火災・地震 など)

- 新居で新調する家具・家電の購入費用(エアコン・カーテン など)

- 仮住まい、引越し費用

- その他の住宅ローンに含まなかった費用

上記を踏まえたうえで、一般的にマイホームを購入した方は、先述のように1000万円前後の自己資金を準備しているようです。自己資金比率(マイホーム購入資金に対する自己資金の割合)は22.5~41.5%と幅が広く、金額に換算すると828~1,240万円となるので、かなり高額と感じるかもしれません。

しかし、これらの金額には「親族からの援助」や「全額現金払い」といったデータも含まれており、実際に最も多いのはマイホーム購入金額の15~20%と言われています。

頭金0で住宅ローンを組めないわけではありませんが、基本的に各種税金・登記費用といった諸経費は現金での準備が必要です。

万が一準備できる現金が極端に少ないと、住宅ローンの借入金が増えるため金利負担が大きくなるのはもちろん。

金利の優遇が受けられないケースが多いため、準備をしておくに越したことはありません。

家族や親せきの同意

将来同居したい、実家の近くに住んで欲しい、学校を変わりたくないなどといった理由から、身内から反対されてマイホームの購入をあきらめざるを得ないというのも、実はあるあるです。

家族や身内とマイホームについて日ごろから考えを十分に話しておくことは、とても大事な事前準備といえます。

住まいの知識を身につける

全く何の知識のないまま住宅の購入に踏み切るより、基礎的な知識を学んでおくと不安や疑問も解消できますし、どういった家が理想なのかを具体的にイメージするうえで役立ちます。

住宅の販売形態を知る、購入までの流れを把握することはとても重要です。

マイホーム購入での失敗談

初めてのマイホーム購入で陥る失敗事例は絶えません。

どのような場合に失敗が起きるのかを知っておくことで、購入前の転ばぬ先の杖となりえます。

この章では、マイホーム購入の失敗事例について、代表的な事例を紹介します。

資金計画の失敗例

マイホーム購入者がもっとも陥りやすい失敗事例が「資金計画の甘さ」です。

理想に近いという理由で無茶なローンを組むと生活費を圧迫してしまいます。

さらに子供の将来の学費、購入時には見えない維持費や諸経費などの出費が重なり、資金計画が大幅に狂ってしまうと大変な事態に陥ってしまいます。

購入時にも物件価格ばかりに目が行きがちですが、登記費用や各種の税金、手続き手数料、固定資産税なども確認しておく必要があります。

また、住宅はどうしても老朽化しますので、修繕費が必要になります。

マンションなどでは修繕積立金が毎月徴収される仕組みになっていますが、一般的な戸建て住宅でも修繕費はコツコツ貯めておきましょう。

購入時の予算を抑えすぎた失敗例

住宅ローンの返済は少ないに越したことはありませんが、過剰なほど購入時の予算を抑えてしまうと逆に問題が生じやすくなります。

予算を抑え過ぎたあまり、使い勝手が悪い間取りや設備器具に苦労させられては、せっかくのマイホームも台無しです。

粗悪な工事会社の場合、購入の数年後に水回りの配管から水漏れが発生する危険性もあります。

屋根や外壁部分の傷みが激しい事例もあり、予想以上の早さで修繕費用が必要になるケースもあるので注意が必要です。

安物買いの銭失いにならないように、保証期間や構造・漏水対策などの重要な部分はしっかり費用をかけて対策しておきましょう。

不可抗力による失敗例

購入時点では気づきにくい問題ですが、周辺環境による影響や、家庭事情の変化に伴う失敗事例も多いので注意が必要です。

ご近所付き合いなどは、実際に住んでみるまでわかり難いものです。

騒音や匂いなどで隣人とトラブルになるケースもあり、「子供の声がうるさい」といったクレームでストレスを抱える人もいます。

また、マイホーム購入後に、急な転勤などの諸事情で自宅を手放すことになった場合も大変です。

ライフイベントによって生じる家庭事情の変化は予測が難しいものですが、マイホームを手放す場合、購入時より大幅に物件が安くなる事があるので注意が必要です。

まとめ

マイホームの購入は、同じ買い物でもスーパーマーケットでのお買い物とは全く違ったものです。

思い付きで動いていくのではなく、タイミングや準備しておくべきことをきちんと理解しておくことが、満足のいくマイホームへとつながります。

大分でのマイホームの購入については、ぜひ大分不動産カフェ リライフ不動産へご相談ください。